一般的な社会人が労働収入×仮想通貨×米国株式を利用した投資の運用記録を投稿していきます。

本ページでは、一般的な社会人の収入状況やそれを基にした投資戦略を学ぶことができます。

プロフィール

社会人歴:4年目

株式運用歴:1年

仮想通貨運用歴:3年

現在は、会社勤めによる労働収入×仮想通貨のステーキング×米国株配当の3本の矢により資産形成を目指しております。

昨今、資産形成によるFIRE(Financial Independence, Retire Early)や老後2000万問題など、お金に関する話題が絶えません。資産というのは会社でも話すことがタブーとなっている側面もあり、個人で勉強する必要があります。

よくあるブログでは、資産が1億円を突破している人も多いですが、そのようなブログを見てもあまり参考にすることはできません。また、SNSで仮想通貨の運用を見ても、投資額が少なすぎる等、本当に自分の知りたい情報が得られません。

数百万円単位の運用記録から資産形成への道のりを見ることができるブログというものを始めていきたいと思います。

貯金以外の資産形成の必要性

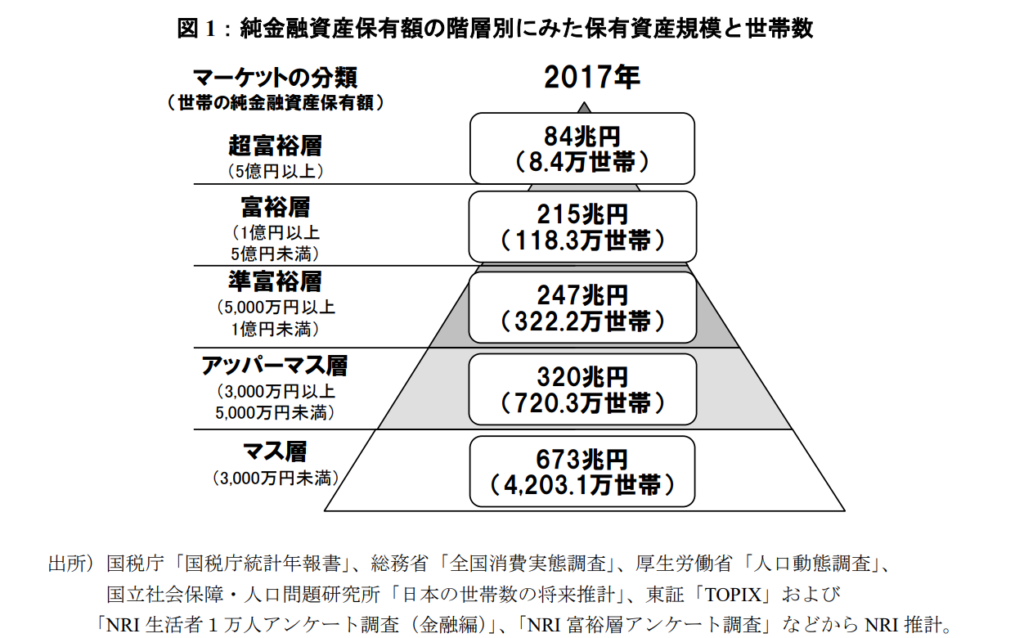

皆様は下図を見たことはありますか?

”野村総合研究所、日本の富裕層は127万世帯、純金融資産総額は299兆円と推計”より引用

日本の世帯の80%近くの資産はいわゆる、マス層に属しており、資産は3000万円以下(平均値で1600万円)です。また、アッパーマス層以上もほとんどは、定年を迎えた人など高齢者がほとんどです。20代で資産が1000万円を超えている人などほとんどわずかです。資産を増やすということは非常に時間がかかります。

円の価値が落ちている!?

近年、円安という言葉をあちこちで聞いております。現在、1ドルがだいたい160円(2024年7月)です。数年前は1ドル120円程度でした。たしかに、円安は輸出などで利点もあるのですが次のような事実がございます。

円の価値は数年前に比べて75%程度になっている

日本だけに住んでいると、実感が薄いかもしれないですが、海外に行くと物価の上昇を実感します。

銀行預金だけでは、お金を増やすことが難しいのが現状です。一方で、銀行預金以外の資産形成方法にはリスクが伴うというのも知られております。

では、どのように資産を形成すればよいでしょうか?

答えは預金以外の分散投資と、継続した積立投資(いわゆるドルコスト平均法)だと考えられます。

高い利回りでの運用と継続した労働収入が最も安定して資産を形成することが可能です。

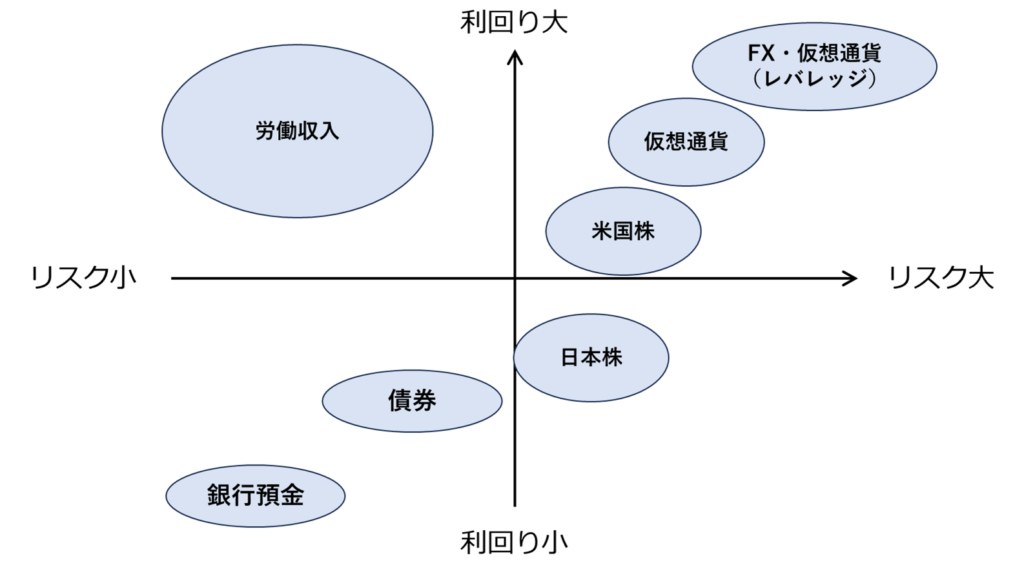

個人的な見解ですが、リスクと安定性は下記のような位置づけです。

上図でわかるように、銀行預金というのは利回りはほとんど得られない一方で、非常にリスクも小さいです。(ここでいうリスクというのは資産が減少するという意味です。)

次に労働収入というのはリスクが小さく、資産を増やすことが可能です。もちろん、労働収入というのは会社規模、勤続年数、役職などで変わります。しかし、安定的にお金を増やすことができるので、ある意味日本の会社の優しさが垣間見えると思います。

リスクが高くなってくるのが、株式投資になります。著者は日本株を進める気がございません。日本株式のほとんどは配当利回りが低く、成長性も米国株に比べて低いと考えております。下記に記載するように新NISAを活用することで、米国株を日本株と同程度のリスクで高い利回りを目指します。

次にリスク・利回りが高いのが仮想通貨になります。仮想通貨も様々なものが存在します。個人的には時価総額が10位以内の仮想通貨を運用することでリスクは低減できると思います。

暴落局面になると仮想通貨は株式に比べて顕著に影響が現れます。一方で、AIブームなども相まって、仮想通貨の成長性というのは非常に期待できます。

最後に、手を出すと億万長者になるか破産するかのどちらかになるのが、信用取引(レバレッジ)取引に手を出すことだと思います。一般人が機関投資家に勝てる道理はないので、一般人が手を出すのは危険すぎます。

会社員で働く重要性

なかは現在、一般的な社会人で関西地方で技術系の職業を務めております。大学院を卒業して、すぐに就職しており、いわゆる大企業(労働者数1000人以上)で働いております。

では、なぜ会社員として働くことが資産形成の近道になるのでしょうか?

大きく分けて2つのポイントが考えられます。

・毎月安定した収入を得ることが可能

・福利厚生などによる諸経費の削減

安定収入の重要性

会社員として働くことで、毎月安定した給料を得ることができます。

正直副業を頑張ったり、投資を頑張ったりするよりも手っ取り早く資産を増やすことが可能です。

なかは毎月、給料としては35万円/月(残業代込み)を頂いております。さらに、ボーナスは年2回頂いており、年間で560万円程度頂いております。

日本の平均給与よりも高いですが、仕事内容もその分高度だと認識しております。ある程度の給与の良い会社に入社することが、資産形成の王道です。

福利厚生による諸経費の削減

企業で働くことの利点として、その他には福利厚生による経費削減が挙げられます。具体的には、食費、家賃などで生活にかかる費用を大幅に削減できます。

なかの場合、昼食費・夕食日・家賃・水道光熱費を合計して月3万円もかかっておりません。

そのため、1ヶ月での収入は税金を除くと、毎月20万円以上の収入を得ることができます。

普通の暮らしをしていても、年間で200~300万円くらいは貯金できます。10年働けば、サイドFIREくらいは目指せそうですね。

その他の福利厚生面としては、持株会・確定拠出型年金・財形貯蓄制度などの税制面での有利がございます。なかもこれらを利用しており、分散した資産形成をしております。

ありがたいことに、持株会も入社時から1.5倍くらいの株価になっており、毎月の投資金額はわずかですが、数十万円以上の価値になっております。

つまり、大企業で安定した給料を頂くことは、資産形成における最短の近道です。

仮想通貨の運用

仮想通貨と聞くと、一般の人にはまだまだ馴染みがないかもしれないです。ビットコインなどを聞いたことがある人もいるかもしれません。仮想通貨をどのように購入するか・運用するかなど後々の記事を参考にしていただけたらと思います。

なかが現状主に、所有している仮想通貨は下記になります。

・イーサリアム(ETH) → BYBITで運用

・ソラナ(SOL) →BITPointで運用

時価総額が2位と4位に位置しております。また、これらの仮想通貨を運用している理由として、

ステーキングが可能な仮想通貨で、将来的な伸びしろも期待できるからです。

特に、イーサリアムはSTETHに変換して、リキッドステーキングをしております。

また、仮想通貨のハッキングリスクも踏まえて下記の複数の口座を所持しております。

・コインチェック

・BYBIT

・BITPoint

・ビットバンク or SBI VC(今後開設予定)

仮想通貨のステーキング

・ステーキングの優位性としては、レンディングなどと違い常に引き出しが可能ということ (STETH→ETHにするのに1週間ほど時間はかかります)

・エアドロップなどと違いほとんど作業はいらず、初心者に手を出しやすいということ

・口座を開設した会社が通貨を管理しているので、ハッキングリスクが低いということ

(ハッキングされたとしても変換される可能性が高いです。)

近年に仮想通貨のハッキングニュースが日本でも増えておりますが、基本的には全額返金されているので、海外企業に比べてセキュリティ面に不安がある一方で日本語でやり取り可能など利点もあるかと思います。

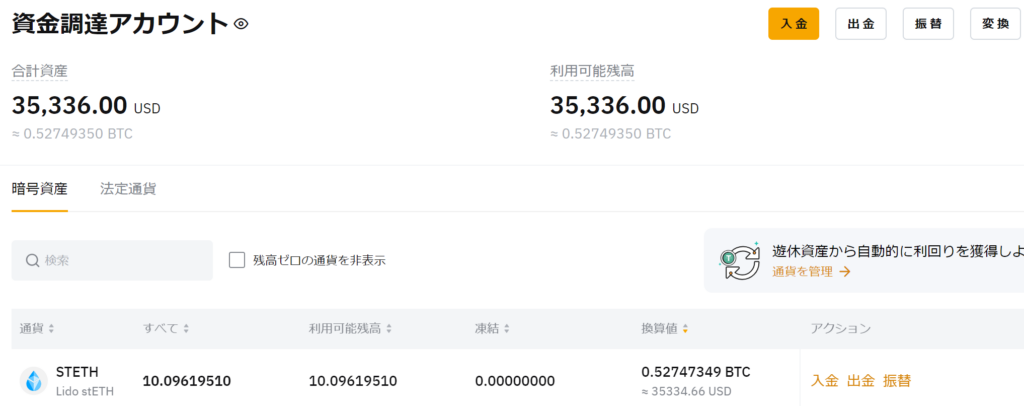

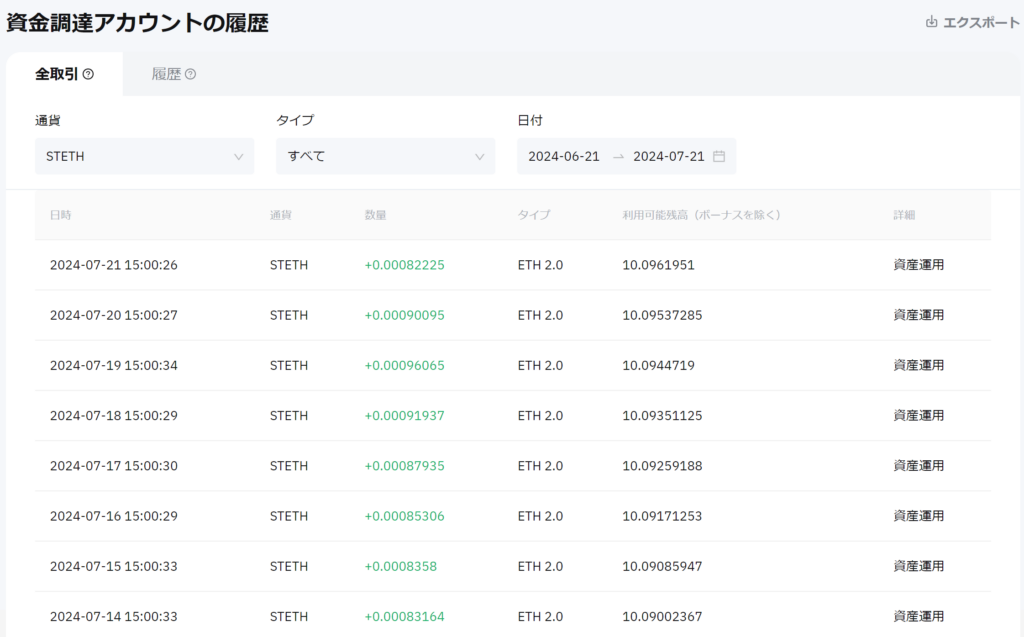

実際にSTETHでの現在の資金状況・運用履歴は下記のようになります。

だいたい0.00085 STEHT なので、約3 ドルくらいが毎日資産として増加しております。

このように、イーサリアムを保有しているだけで、資産が勝手に増加しております。

イーサリアムを保有するだけで、なんと3%近い利回りで運用することが可能となります。

ソラナに関してはビットポイントで7月から運用を開始しており、こちらは毎月1回ステーキング報酬としてソラナが増えております。

ソラナに関しては82SOLほどで運用しており、今後はこちらの方も運用履歴をブログにて投稿してまいります。

まとめますと、

2024年7月ブログ開始時点での仮想通貨(ETH, SOL)の合計資産は約778万円になります。

米国株式投資

仮想通貨以外の投資として、米国株式にも今年から投資をしております。

投資方式として、投資信託を利用する方法と個別株での投資方法がありますが、現在は個別株による投資を実施しております。米国市場は非常に堅調であり、全体的な割高な感じがしております。個別株に関しては、株価が低迷している会社を含めることで、配当利回りを上げており、インカムゲインとキャピタルゲインの2つを目指しております。

また、新NISAを活用することで米国株式を購入したとしても配当にかかる税金は10%であり、日本株よりも多くの配当が貰えます。

米国株式を購入したい場合は下記よりお申し込みください。

米国株式用の資産状況

早速ですが、24年6月末時点での米国株式資産状況は下記になります。

・コカ・コーラ→8株

・AT&T→40株

・ウォルグリーンブーツアライアンス→31株

投資方針としては下記となっております。

現状購入している株式に関しては毎月一定額の積み立てで購入

コカ・コーラ→3万円以下

AT&T→3.5万円以下

ウォルグリーンブーツアライアンス→3万円以下

これに加えて年2回のボーナス時に15万円ていどを投資予定となっております。

また、市場全体の株価が暴落した時のための、余力金として10万円を入金し、その中から上記の株式が購入されるようにしております。

つまり、だいたい月に10万円入金、8.5~9万円程度が購入されているイメージです。

また、暴落したときに購入する銘柄としてはSPDR(投資信託)を予定しております。

基本的に、配当が貰える銘柄を運用する予定となっております。

米国株での利回りとしては、4~5%程度を目標としております。

まとめ

この記事ではプロフィール及び今後の投資方針を示しております。

ポイントは3つあります。

・労働収入より安定した入金

・仮想通貨ステーキングによる資産増加

・米国株式投資による配当収入

それぞれの年間で得られる額はだいたい次の通りです。

・労働収入→250~300万円程度

・ステーキング額→約2000ドル(ETH利回り3%, SOL利回り7%計算)

・米国株式配当→約200ドル

年間での収入が300万円くらいを目指して頑張っていけたらなと思います。

30歳までに1500万円・35歳程度で3000万円以上の資産を目標としております!

コメント